«Δεν έχω σταματήσει και δεν θα σταματήσω να προειδοποιώ ότι πρόκειται για μια φούσκα, η οποία έχει ανέβει τόσο ψηλά και τόσο μακριά που δεν μπορεί καν να συγκριθεί με τις φούσκες της δεκαετίας του 2000 ή του 1990»

Τον Σεπτέμβριο και τον Οκτώβριο μπορεί κάλλιστα να γίνουμε μάρτυρες του αρχικού σταδίου μιας μεγάλης συντριβής στις αγορές, σημειώνει σε report του ο γνωστός οικονομολόγος Χάρι Ντεντ άλλωστε, ως γνωστόν, οι δύο πρώτοι αυτοί φθινοπωρινοί μήνες ιστορικά έχουν

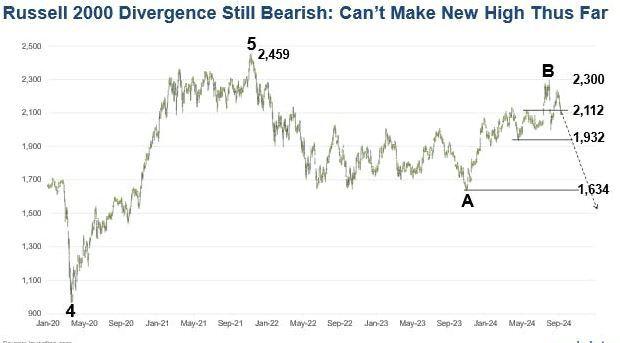

αρνητικό πρόσημο- και βλέπει τις αμερικανικές μετοχές να υποχωρούν μακροπρόθεσμα ως -90%.Ειδικότερα, στις αρχές Σεπτεμβρίου ο Χάρι Ντεντ έδειξε πώς ο δείκτης μικρής κεφαλαιοποίησης Russell 2000 δημιουργούσε τις μεγαλύτερες αποκλίσεις, που για τους λάτρεις της στατιστικής αποτελούν καλούς δείκτες μιας μεγάλης κορυφής.

Όπως επισημάνει ο Χάρι Ντεντ, ο Russell 2000 είναι ο μόνος σημαντικός δείκτης στις ΗΠΑ που δεν έχει σημειώσει νέα υψηλά σε σχέση με τα επίπεδα του Νοεμβρίου του 2021.

Ο Nasdaq μέχρι στιγμής έχει φτάσει στην κορυφή της 10ης Ιουλίου και ο S&P 500 στην κορυφή της 16ης Ιουλίου.

Το παρακάτω γράφημα δείχνει τον Russell 2000, ο οποίος παρουσίασε τις μεγαλύτερες αποκλίσεις μεταξύ των κύριων δεικτών στο χρηματιστήριο της Νέας Υόρκης, όπως αναφέρει το bankingnews.gr

Είχε κορυφωθεί στις 16 Ιουλίου μαζί με τον S&P 500, στις 2.300 μον., που δεν αποτέλεσε νέο υψηλό σε σχέση με τις 8 Νοεμβρίου 2021 (στις 2.459 μον.).

Τώρα κατευθύνεται ξανά προς τα κάτω.

«Τόνισα αυτή την απόκλιση ξανά στο ενημερωτικό δελτίο του Σεπτεμβρίου.

Αλλά μόλις πρόσφατα ο Russell 2000 σταμάτησε το ράλι του στις 2.234 μον., αποτυγχάνοντας να σημειώσει νέο υψηλό – ακόμη και σε σχέση με το προηγούμενο στις 2.300 στις 16 Ιουλίου.

Ως εκ τούτου, αυτό κάνει δύο τις αποτυχημένες προσπάθειες να προσεγγιστεί ξανά το ιστορικό υψηλό της 8ης Νοεμβρίου… γεγονός που συνεπάγεται γενική αποτυχία…» σημειώνει ο Dent και συμπληρώνει: «Έσπασε ήδη το προηγούμενο μικρό υψηλό των 2.112 μον. τη Δευτέρα 9/9.

Η επόμενη στήριξη είναι στις 1.932 μον. (-8,5% κάτω)

Το πιο δυνατό break θα έρθει πειστικά μέσω των 1.634 μον. Εκεί θα σημειώνει μείωση κατά 33% από τα υψηλά του.

Πολλάκις έχω υπάρξει ξεκάθαρος: “ξεφορτωθείτε τις μετοχές”. Αυτό είναι το καλύτερο guidance που μπορώ να δώσω.

Πουλήστε τώρα ή σε οποιoνδήποτε αν προκύψει η ευκαιρία…

Μπορεί κάλλιστα να παρακολουθήσουμε το αρχικό στάδιο μιας μεγάλης συντριβής αυτόν τον μήνα και τον επόμενο, καθώς ο Σεπτέμβριος και ο Οκτώβριος είναι αρνητικοί μήνες.

Και ξέρετε τους απώτερους στόχους μου: Πτώση 87% στον S&P 500 και 94% στον Nasdaq, τους δύο σημαντικούς δείκτες όπου οι περισσότεροι επενδυτές έχουν συσσωρευτεί σε μια κλασική κορυφή».

H πηγή τoυ προβλήματος

Σύμφωνα με τις προειδοποιήσεις τις οποίες απευθύνει o Χάρι Ντεντ, η αλήθεια είναι πως από τη Μεγάλη Ύφεση του 2008 οι κεντρικές τράπεζες και οι κυβερνήσεις εφαρμόζουν ένα πρόγραμμα τόνωσης που απλώς ανταποκρίθηκε στο τελευταίο μεγάλο κραχ (οι τιμές των ακινήτων μειώθηκαν κατά 34% στις ΗΠΑ) – το μεγαλύτερο πρόγραμμα τόνωσης μακράν στην ιστορία.

Στις ΗΠΑ, για παράδειγμα, ήταν 27 τρισεκατομμύρια δολάρια ή 1,5 φορές το μέσο ΑΕΠ, ή 6,3% ετησίως, κατά μέσο όρο.

Αυτό θα έπρεπε να είχε δημιουργήσει τεράστια ανάπτυξη, και όμως η πραγματική ανάπτυξη κατά μέσο όρο ανήλθε 2,3% – πολύ λιγότερο από την ιστορική ανάπτυξη.

Δεύτερη φούσκα

Πλέον, λέει ο οικονομολόγος, βιώνουμε μια δεύτερη φούσκα στις μετοχές και στα ακίνητα που είναι εντελώς τεχνητή λόγω του τεράστιου πακέτου μέτρων ελάφρυνσης, σε επίπεδο νομισματικής και δημοσιονομικής πολιτικής, που είναι επίσης παγκόσμιο.

Οι περισσότερες φούσκες στην ιστορία έχουν κρατήσει 5 – 6 χρόνια.

Αυτό στα 16 χρόνια και συνεχίζει – είναι σε νέο επίπεδο. Μάλιστα, συνεχίζεται για τόσο μεγάλο χρονικό διάστημα, που σχεδόν κανείς δεν βλέπει τη φούσκα.

Ξεκίνησε όταν ο Μάριο Ντράγκι της ΕΕ είπε, «θα τυπώσω απεριόριστο ποσό χρημάτων για να πολεμήσω τους short sellers». Και είναι απεριόριστο από τότε.

«Δεν έχω σταματήσει και δεν θα σταματήσω να προειδοποιώ ότι πρόκειται για μια φούσκα, η οποία έχει ανέβει τόσο ψηλά και τόσο μακριά που δεν μπορεί καν να συγκριθεί με τις φούσκες της δεκαετίας του 2000 ή του 1990» σημειώνει ο Χάρι Ντεντ.

Αυτό, όμως, που προκάλεσε αυτή την τεράστια τάση είναι ότι οι κυβερνήσεις, με επικεφαλής τις ΗΠΑ, αντέδρασαν υπερβολικά στην COVID.

Από τα 27 τρισεκ. δολ. που εγχύθηκαν στην αγορά και την οικονομία των ΗΠΑ από το 2008 τα 11 τρισεκ. δολ. δόθηκαν την τελευταία διετία, με αποτέλεσμα ο πληθωρισμός να αγγίξει το δυσθεώρητο ποσοστό του 9,1% στις ΗΠΑ και αλλού.

Αποτέλεσμα αυτής της κατάστασης ήταν να υπάρξει η ισχυρότερη νομισματική σύσφιξη από το 1980 – 81 και εξής, με τα επιτόκια να αυξάνονται κατά 525 μονάδες βάσης και τον ισολογισμό της Fed να μειώνεται κατά 1,9 τρισεκ. δολ.

Αυτό έχει συμβεί και σε παγκόσμιο επίπεδο. Όμως, τέτοιες πολιτικές τόνωσης και αυστηροποίησης χρειάζονται περίπου 1,5 χρόνο για να ολοκληρωθούν πλήρως…

Συνεπώς, τον πλήρη αντίκτυπό τους ακόμη δεν τον έχουμε δει, λέει ο Χάρι Ντεντ…

Επενδυτικές προτάσεις

«Γνωρίζουμε ήδη ότι ο Τραμπ έχει δώσει όρκο πίστης στα πετρελαϊκά γεωτρύπανα, κάτι που θα ήταν επωφελές για τις εγχώριες εταιρείες πετρελαίου.

Τα κρυπτονομίσματα θα μπορούσαν επίσης να τα πάνε καλά, ειδικά από τη στιγμή που Τραμπ αυτοσυστήνεται ως κρυπτο-πρόεδρος.

Από την άλλη, αν θεωρείτε ότι ο πρόεδρος θα εκλεγεί η Χάρις, καλό θα ήταν να επενδύσετε σε όλα τα πράσινα πράγματα: από πράσινη ενέργεια ως κάνναβη…» καταλήγει ο Χάρι Ντεντ.

pentapostagma.gr

Από το katohika

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου